Monografia Centrale Rischi

La Centrale Rischi di Banca d’Italia: cosa è, chi può richiederla e chi può ottenerla

Sommario

INTRODUZIONE

1. LA CENTRALE RISCHI DI BANCA D'ITALIA

1.1 Cosa è

1.2 Chi può richiederla

1.3 Come ottenerla

1.4 Cosa contiene

1.5 Cosa ricevono le banche

2. L’ANALISI DELLA CENTRALE RISCHI

2.1 La lettura della Centrale Rischi

2.2 L'analisi della Centrale Rischi con Bancopass

2.3 Cosa fare in caso notassimo incongruenze

3. IL RUOLO DELLA CENTRALE RISCHI ALL’INTERNO DEL RATING

3.1. Il Rating

3.2. Le componenti del rating

BIBLIOGRAFIA

________________________________

Aggiornamenti

La monografia è aggiornata al 27 novembre 2019. Per ulteriori informazioni è possibile contattare l'Area Credito e Finanza di Assolombarda: 0258370.704, e-mail: fin@assolombarda.it.

Introduzione

In questi anni, la gestione della relazione con le banche è diventata più complessa. I cambiamenti normativi della vigilanza prudenziale e la crisi finanziaria hanno determinato profonde modifiche nei criteri e nei processi di erogazione del credito. Per le imprese è importante restare aggiornate e approfondire meglio come le banche analizzano le loro richieste.

Se, con l'introduzione di Basilea, il rating è entrato anche nel gergo aziendale, la Centrale Rischi, che per le piccole imprese rappresenta uno degli elementi che incidono di più nella sua determinazione e aggiornamento mensile, è ancora un argomento meno conosciuto e meno monitorato.

Questo anche perché è un documento tecnico non di immediata e veloce lettura. Per rendere il compito più facile, con questa monografia vogliamo offrire una panoramica delle sue caratteristiche e di come Bancopass possa permettere alle imprese di controllarla ogni mese velocemente e in modo approfondito, in modo che possa diventare una delle leve per migliorare il proprio merito di credito.

1. La Centrale Rischi di Banca d’Italia

1.1 Cosa è

La Centrale dei Rischi è un sistema informativo, gestito dalla Banca d'Italia, che raccoglie le informazioni fornite da banche e società finanziarie sugli affidamenti/finanziamenti (per la banca, crediti) e sulle garanzie che concedono ai loro clienti.

Creata nel 1962 per contenere il fenomeno del pluriaffidamento, oggi è uno strumento utilizzato dagli intermediari finanziari per la valutazione e il monitoraggio del rischio di credito con l'obiettivo di ottimizzare gli impieghi e migliorare la qualità dei portafogli. Per le imprese rappresenta un elemento fondamentale da conoscere e monitorare per migliorare le possibilità di accedere al credito in termini di quantità e prezzo. Inoltre, i dati raccolti sono usati anche da Banca d’Italia a fini di ricerca economica e statistiche.

1.2 Chi può richiederla

La richiesta della propria Centrale Rischi è gratuita e può essere fatta:

- per le persone giuridiche (società, associazioni, enti e organismi) da:

- il legale rappresentante;

- il curatore fallimentare o altro organo di procedura concorsuale cui compete la rappresentanza delle società;

- il soggetto munito di "procura generale" o "procura speciale" e il difensore legale munito di "procura alle liti";

- i sindaci e i revisori contabili di società, enti, ecc.;

- i soci di srl e i soci illimitatamente responsabili (per le società di persone, incluse quelle in accomandita), che possono conoscere i dati della società relativi al periodo in cui sono stati soci e a quello precedente al loro ingresso nella società;

- per le persone fisiche, dalle persone a nome delle quali sono registrate le informazioni, oppure il loro tutore, curatore o erede (compreso il chiamato all'eredità).

1.3 Come ottenerla

La richiesta può essere fatta tramite piattaforma servizi online:

- utilizzando lo SPID (Sistema Pubblico di Identità Digitale) o la CNS (Carta Nazionale dei Servizi) con risposta immediata da parte di Banca di Italia. Al momento il responsabile legale della società può richiedere e utilizzare la propria identità digitale per accedere e utilizzare i servizi online dedicati all’impresa. L’identità SPID è costituita da credenziali (nome utente e password) che vengono rilasciate all’utente e che permettono l’accesso a tutti i servizi online. Richiedi lo SPID.

- utilizzando il modulo digitalizzato da compilare e inviare scansionato insieme al documento di identità del legale rappresentante via Posta Elettronica Certificata (PEC). I tempi di risposta sono in funzione alla procedura di controllo da parte di Banca d'Italia della correttezza dei dati forniti, solitamente pochi giorni.

In alternativa, la richiesta può essere inviata a una delle Filiali della Banca d'Italia per posta, fax, oppure consegnata di persona o tramite un delegato. I dati possono essere ritirati allo sportello delle Filiali della Banca d'Italia anche da un delegato che porti con sé la delega e la fotocopia leggibile del documento di identità del delegante. La delega per il ritiro dei dati si può scaricare dal sito della Banca d’Italia o ritirare presso le Filiali della Banca d'Italia.

1.4 Cosa contiene

Contiene informazioni quantitative sui rapporti con affidamenti/finanziamenti e garanzie di importi superiori a 30.000 € che gli intermediari inviano mensilmente, di norma il 25 del mese successivo a quello di riferimento (es. entro il 25 giugno per la segnalazione di maggio) ad eccezione di:

- cambiamenti di stato (passaggio a sofferenza e venir meno della sofferenza), che sono segnalate entro 3 giorni dalla delibera (rilevazione inframensile di status);

- regolarizzazioni dei ritardi di pagamento relativi ai finanziamenti a scadenza prefissata (es. mutui) e rientri dagli sconfinamenti persistenti (es. nelle aperture di credito in conto corrente) che sono segnalate tempestivamente;

- rettifiche di dati errati che sono comunicate appena individuato l'errore. Possono riguardare anche dati storici che non rientrano nel periodo di visibilità assicurato agli intermediari (36 mesi);

- i crediti in sofferenza1 e relativi passaggi a perdita vanno sempre segnalati, anche se di importi minori. La cessazione della segnalazione avviene a partire dal mese nel corso del quale la posizione complessiva del cliente è scesa sotto la soglia oppure è estinta. La cessazione non comporta la cancellazione delle segnalazioni relative.

Come sono presentate le informazioni?

Le informazioni ricevute dagli intermediari sono aggregate secondo uno schema a categorie stabilito da Banca d’Italia:

Le classi di dati

All’interno delle singole categorie di dati troviamo alcune informazioni di dettaglio. Tra le più importanti:

Accordato: il credito che gli organi competenti dell'intermediario hanno deciso di concedere al cliente. Condizione necessaria per la segnalazione è che l'affidamento derivi da una richiesta del cliente o dalla sua adesione a proposta dell'intermediario

Accordato operativo: l'ammontare effettivamente utilizzabile. In alcuni casi può differire dall’accordato (es. pratica in perfezionamento)

Utilizzato:

- per i crediti per cassa e nelle operazioni in pool: l'ammontare del credito erogato al cliente alla data di riferimento della segnalazione;

- nei crediti di firma è l’ammontare delle garanzie effettivamente prestate corrisponde al saldo contabile di fine mese, rettificato delle partite in sospeso o viaggianti.

Sconfinamento: indica la presenza di un utilizzo maggiore rispetto a quello concesso dalla banca e viene calcolato paragonando l’utilizzato con l’accordato operativo. È calcolato su ogni singolo intermediario su ogni categoria presente.

Valore garanzia (classe presente solo per le «garanzie ricevute»):

- limite dell’impegno assunto dal garante (garanzie personali)

- valore del bene dato in garanzia (garanzie reali)

Importo garantito (classe presente per tutti i crediti per cassa e per le garanzie ricevute):

- quota assistita da garanzia (crediti per cassa)

- minor importo tra il valore della garanzia e l’utilizzato relativo ai rapporti garantiti (garanzie ricevute)

1.5 Cosa ricevono le banche

Mentre il soggetto richiedente riceve le segnalazioni dei singoli intermediari《in chiaro》, ossia con evidenza dei dettagli di chi ha segnalato cosa, le banche ricevono mensilmente i dati in aggregato, ossia la cosiddetta «posizione globale di rischio» che riassume la posizione complessiva del soggetto segnalato verso tutto il sistema creditizio e finanziario.

Il flusso di dati relativo alla rilevazione di 31 marzo – che le banche inviano alla CR entro il 25 aprile - è disponibile i primi giorni di maggio.

Gli intermediari, oltre a ricevere il flusso di ritorno dei propri clienti, solo se autorizzati, possono chiedere la CR di futuri soggetti da affidare attraverso il servizio di “prima informazione”.

2. L’analisi della Centrale Rischi

2.1 La lettura della Centrale Rischi

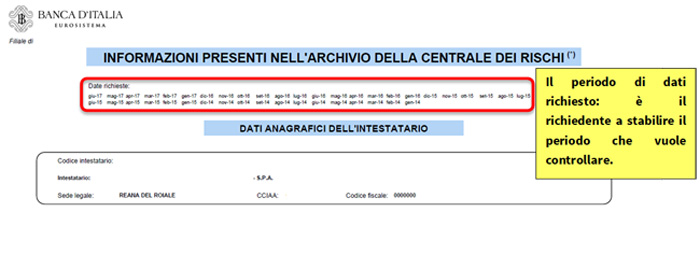

L’utente richiede a Banca d’Italia la propria Centrale Rischi e riceve un pdf articolato di diverse pagine, di non veloce e facile lettura. Come decifrarlo?

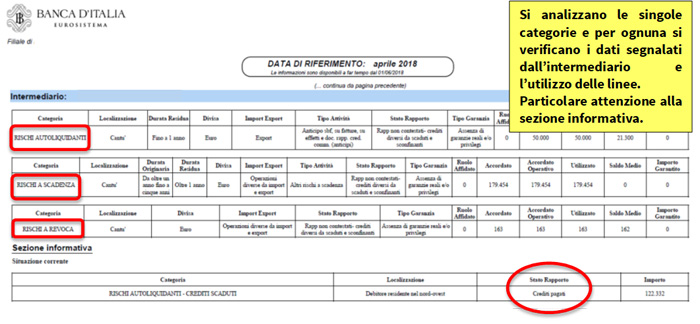

Approccio alla lettura della Centrale Rischi:

Nella sezione informativa categoria “rischi autoliquidanti-crediti scaduti” deve essere segnalato, a nome del soggetto cedente, il valore nominale dei crediti (acquisiti dall'intermediario nell'ambito di operazioni di factoring, cessione di credito, sconto di portafoglio commerciale e finanziario indiretto, anticipo s.b.f., anticipo su fatture, effetti e altri documenti commerciali) scaduti nel corso del mese precedente a quello oggetto di rilevazione. In particolare, devono essere distinti i crediti che alla data di rilevazione risultano impagati da quelli che sono stati pagati (sono distinti con diversi codici di stato del rapporto). Confluiscono tra i rischi a revoca i crediti scaduti e impagati derivanti da operazioni riconducibili alla categoria “rischi autoliquidanti” (c.d. insoluti).

2.2 L'analisi della Centrale Rischi con Bancopass

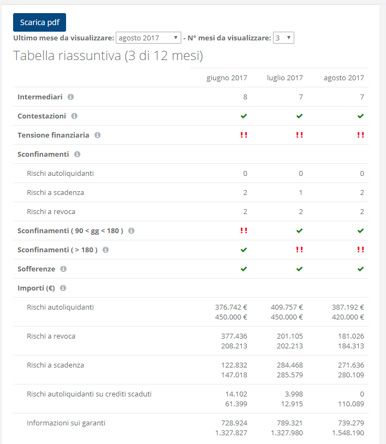

Con Bancopass è possibile analizzare gratuitamente e in maniera guidata la propria Centrale Rischi di Banca d’Italia.

Per farlo basta accedere al portale tramite le proprie credenziali. Nella sezione dati finanziari, è presente la tab «Centrale rischi», che permette, usando il tasto “+ Crea centrale rischi”, di caricare tutti i pdf ricevuti da Banca d’Italia e ottenere in una decina di minuti un'analisi con tabelle e grafici (appena pronta viene inviato un avviso all'indirizzo email usato per accedere). Ogni elaborazione viene salvata sotto forma di cartella a cui è possibile accedere cliccando sul nome. Nel caso in cui alcuni elaborazioni non siano più utili, magari perché obsolete, consigliamo di cancellarle, usando la X bianca in campo rosso.

Per ogni elaborazione è presente una prima tabella riassuntiva che sintetizza tutte le informazioni necessarie alla prima valutazione globale della centrale dei rischi, fino a un massimo di 12 mesi:

Per ogni elaborazione è presente una prima tabella riassuntiva che sintetizza tutte le informazioni necessarie alla prima valutazione globale della centrale dei rischi, fino a un massimo di 12 mesi:

- Numero di intermediari

- Alert relativi a contestazioni e sofferenze

- Presenza di un’eventuale tensione finanziaria, intesa come rapporto utilizzato/accordato operativo maggiore del 75%

- Sconfini

- Importi totali concessi da tutti gli intermediari segnalanti, suddivisi per categorie.

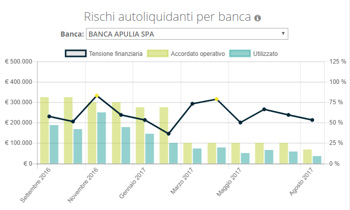

Inoltre, è possibile visualizzare 3 tipologie di rischi (Rischi autoliquidanti, Rischi a scadenza e Rischi a Revoca) per ogni intermediario, selezionandolo dal menu a tendina.

Infine, cliccando su Scarica pdf è possibile salvare, stampare o inviare anche un report che contiene le informazioni suddivise per ogni intermediario segnalante.

2.3 Cosa fare in caso notassimo incongruenze

In caso di incongruenze la prima cosa da fare, considerato che le banche e le società finanziarie sono responsabili della correttezza di quanto inviato alla Centrale dei Rischi, è chiedere informazioni a chi ha segnalato la posizione.

Eventuali contestazioni o richieste di correzione dei dati raccolti nella Centrale dei Rischi devono, quindi, essere rivolte alle banche e alle società finanziarie, che sono tenute a cancellare e a correggere le segnalazioni errate nel più breve tempo possibile.

Se la Banca d'Italia ha notizia di errori nei dati raccolti nella Centrale dei Rischi chiede alle banche e alle società finanziarie di verificare le informazioni e di correggerle.

3. Il ruolo della Centrale Rischi all’interno del Rating

3.1. Il Rating

Il rating è una valutazione sintetica della capacità del debitore di adempiere ai propri obblighi contrattuali e quindi si basa sulla probabilità di default2.

Il ruolo centrale del rating nel calcolo del requisito patrimoniale a carico delle banche spiega la sua importanza nel processo di delibera del credito, nella decisione se erogare un finanziamento e a quale prezzo.

Il rating viene attribuito sulla base di più gruppi di indicatori, ognuno dei quali concorre con un suo peso alla determinazione del giudizio finale:

- Dati di bilancio

- Dati andamentali

- Informazioni qualitative sull’impresa

Le imprese hanno diversi strumenti per gestire al meglio le componenti del proprio rating:

Il rating attribuito all’impresa non è affatto immutabile, viene periodicamente controllato e aggiornato dalla banca sulla base di tutte le informazioni disponibili (di norma almeno una volta all’anno).

3.2. Le componenti del rating

1. Componente Quantitativa (o di bilancio).

I bilanci d’esercizio dell’impresa consentono di analizzare la gestione economico-finanziaria dell’impresa ed in particolare il grado di indebitamento, ossia il rapporto nella gestione d’impresa tra l’utilizzo di capitale proprio e quello proveniente da fonti di finanziamento esterne; il livello di liquidità, ossia la capacità di un’impresa di finanziarsi tramite flussi di cassa generati dalla sua gestione; la redditività, percepita dal proprietario e dai soci che hanno investito nell’impresa il proprio denaro o i propri beni. Dal bilancio si possono ricavare indicatori utili per comprendere l’attività dell’impresa che richiede il finanziamento, i risultati conseguiti e per potere fare confronti nel tempo e con altre realtà simili. Più in generale, ai fini della valutazione in termini di rating compiuta dalla banca, è necessario che l’impresa fornisca i dati di bilancio in forma strutturata e secondo una visione d’insieme. Non è più sufficiente, ad esempio, fornire semplicemente i bilanci degli ultimi tre anni d’esercizio ma bisogna anche costruire uno schema in cui le diverse voci vengono riconciliate con quelle degli anni precedenti, motivando eventuali incongruenze rilevabili tra un anno e l’altro, come ad esempio quelle dovute ad una diversa politica degli ammortamenti o di valorizzazione delle scorte

2. Componente Andamentale. Questa componente è alimentata da:

- Dati esterni, ovvero le rilevazioni della Centrale Rischi, un sistema informativo sull’indebitamento del soggetto verso le banche e le società finanziarie (volume linee di credito, utilizzo, sconfini, ritardi di pagamento delle rate di finanziamento, garanzie, etc);

- Dati interni, ovvero la situazione dell’azienda con la singola banca (volume degli affidamenti e finanziamenti rispetto al giro d’affari dell’azienda, mancato o ritardato incasso dei crediti anticipati da quella banca, etc).

3. Componente Qualitativa. Le informazioni di carattere qualitativo si riconducono a un ampio spettro di informazioni relative ad esempio:

- all’assetto giuridico e societario dell’impresa, se si tratta di un’impresa che fa parte di un gruppo, di una ditta individuale, di una società di persone, di capitali o di una cooperativa;

- al suo sistema di governance, ossia la presenza o meno di un amministratore unico, di un consiglio di amministrazione, di un collegio sindacale, etc.;

- alla qualità del management, ossia all’esperienza del management nel settore di appartenenza,

- caratteristiche del processo produttivo (ad esempio la presenza di una certificazione di qualità), all’adozione di specifiche procedure gestionali;

- vantaggio competitivo;

- alla presenza di piani industriali di sviluppo e di strategie commerciali;

- ai fattori di rischio (fiscale, sindacale, ambientale, assicurativo);

- ad altri aspetti relativi alla vita dell’impresa, tenendo conto nella valutazione delle diverse fasi del suo ciclo economico (avvio, sviluppo, piena attività, maturità, declino).

La raccolta di questo tipo di informazioni avviene generalmente attraverso incontri diretti tra la banca e il management dell’impresa e si consiglia di strutturarli in un Modello di Presentazione aziendale da aggiornare almeno annualmente.

Bibliografia

Banca d’Italia - Accesso alla Centrale Rischi

Note

1. Si parla di sofferenza quando il cliente è valutato in stato di insolvenza (cioè irreversibilmente incapace di saldare il proprio debito) anche se questo non è stato accertato in sede giudiziaria. La classificazione a sofferenza è il risultato della valutazione della situazione finanziaria complessiva del cliente da parte della banca o dell'intermediario finanziario. Le banche e gli intermediari finanziari devono informare per iscritto il cliente e gli eventuali coobbligati (ad esempio i garanti) la prima volta che lo segnalano a "sofferenza".

2. L'incapacità patrimoniale di un debitore di soddisfare le proprie obbligazioni.

Non sei associato e ti servono informazioni?

ContattaciAzioni sul documento